Die Ruhestandsplanung hat zum Ziel, eine nachvollziehbare Entscheidungsgrundlage zu schaffen, an der individuelle Entscheidungen bewertet werden können. Die Antworten sind so vielfältig wie die Anforderungen unserer Kunden.

Frau und Herr Werner* gehen auf den Ruhestand zu. Herr Werner ist Freiberufler und privat krankenversichert, er hat vor allem private Renteneinkünfte und noch eine kleine Anwartschaft bei der Deutschen Rentenversicherung, Frau Werner ist angestellt tätig, gesetzlich krankenversichert und verfügt über betriebliche und private Renteneinkünfte und die gesetzliche Rente. Zusammen haben Sie zwei Wohnungen, dazu später mehr.

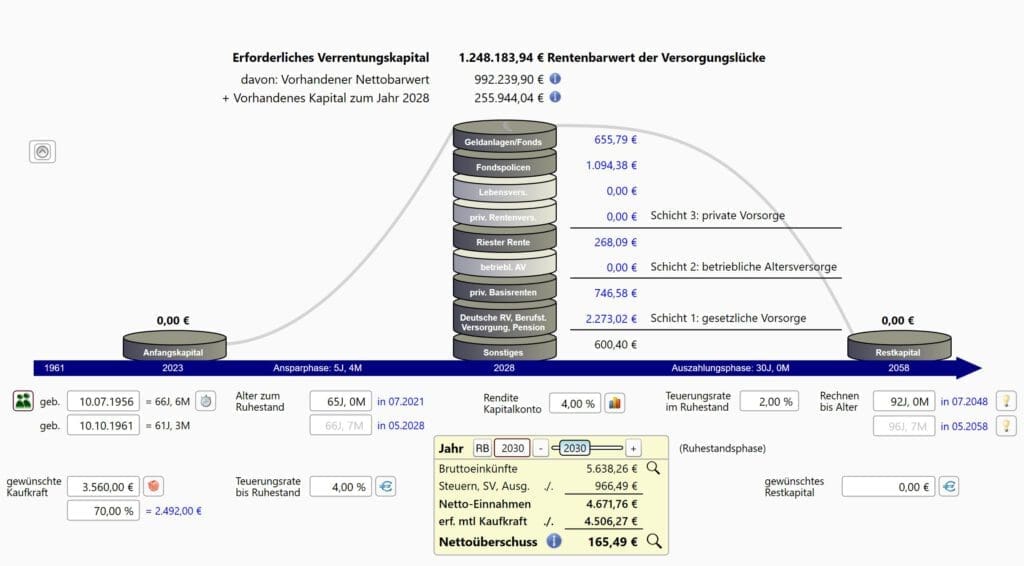

Versorgungssituation

Zunächst wurde die aktuelle Versorgungssituation (staus quo) analysiert. Familie Werner kann nach Abzug von Steuern und Krankenversicherungsbeiträgen mit einer Nettoversorgung von monatlich 3.560 € rechnen.

Dabei berücksichtigen wir eine angenommene Inflation von 4% bis zum Rentenbeginn, die danach auf 2% abfällt, die durchschnittliche Rentensteigerung der gesetzlichen Rente von 1,67% p.a. und eine Lebensdauer bis zum Alter von 92 Jahren bei Herrn Werner sowie 96 Jahren bei Frau Werner.

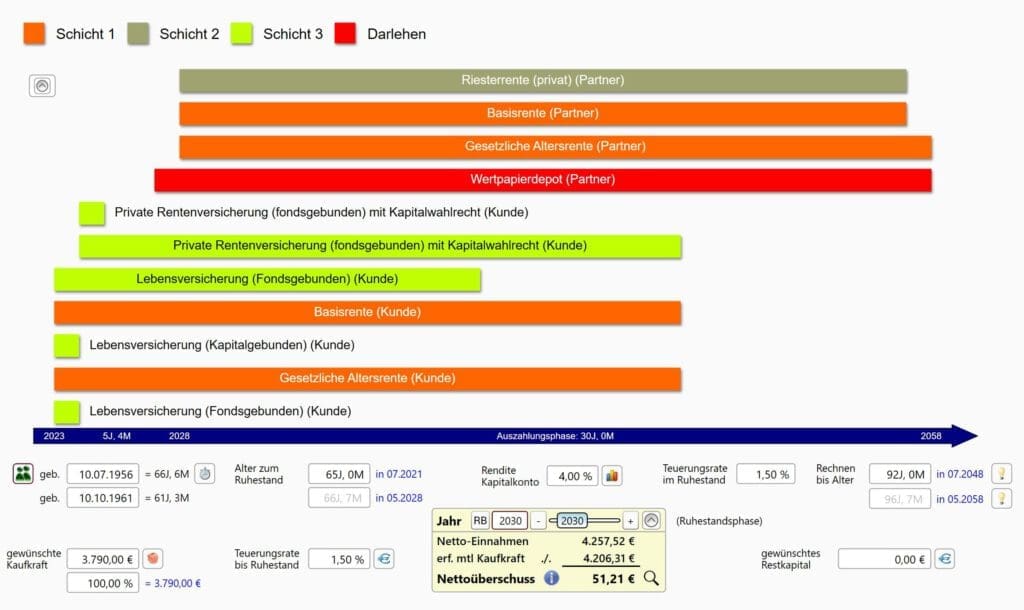

Um darzustellen, wann welcher Vorsorgevertrag fällig wird, erstellen wir eine Vertragsübersicht, sie zeigt die Fälligkeit einzelner Verträge (Einmalzahlung) bzw. den Zeitraum der Auszahlung bei Rentenversicherungen.

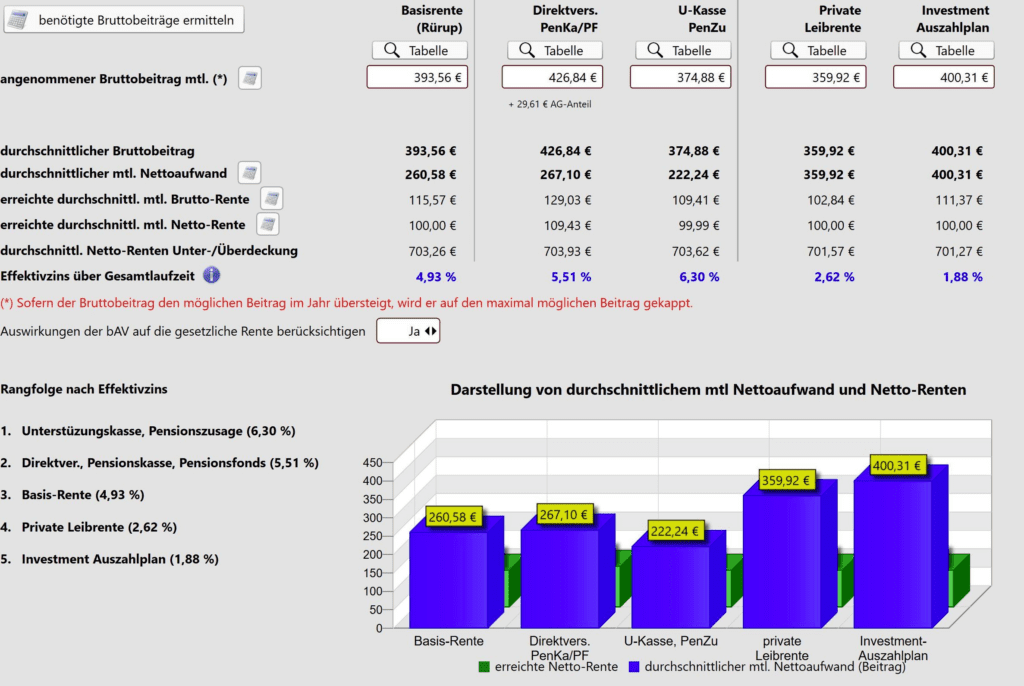

Schichtenvergleich

Frau Werner möchte eine zusätzliche Altersvorsorge durchführen, um Ihre Versorgung im Alter zu erhöhen. Anhand des Schichtenvergleichs lässt sich gut erkennen, dass in ihrer Situation eine Unterstützungskasse den höchsten Effektivzins bietet.

Dabei wird nicht nur die Dauer der Beitragszahlung, sondern auch die Rentenphase miteinander verglichen. Mit einem monatlichen Nettoaufwand von 222 € erreicht Frau Werner eine Erhöhung ihrer Altersvorsorge um 100 € p.M. Der Netooaufwand bei anderen Durchführungswegen wäre höher, und zwar

- 260 € bei einer Rürup- / Basisrente

- 267 € bei einer Direktversicherung / Pensionskasse

- 360 € bei einer Privatrente oder

- 400 € bei einem Investmentdepot

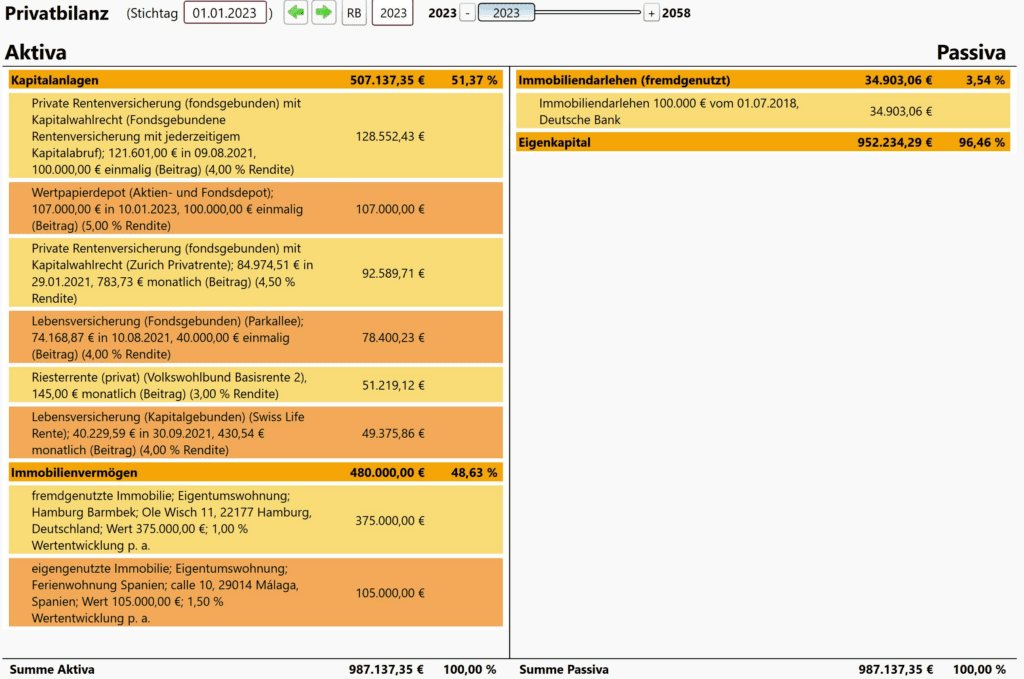

Privatbilanz und Vermögensstrukturanalyse

Aus der Versorgeplanung ergibt sich eine aktuelle Privatbilanz als Momentaufnahme. Familie Werner hat neben den Altersvorsorgeverträgen zwei Immobilien, eine vermietete Eigentumswohung und eine selbstgenutzte Ferienwohnung in Spanien. Für die Ferienwohnung läuft noch eine Darlehensvertrag, der 2025 komplett getilgt sein wird.

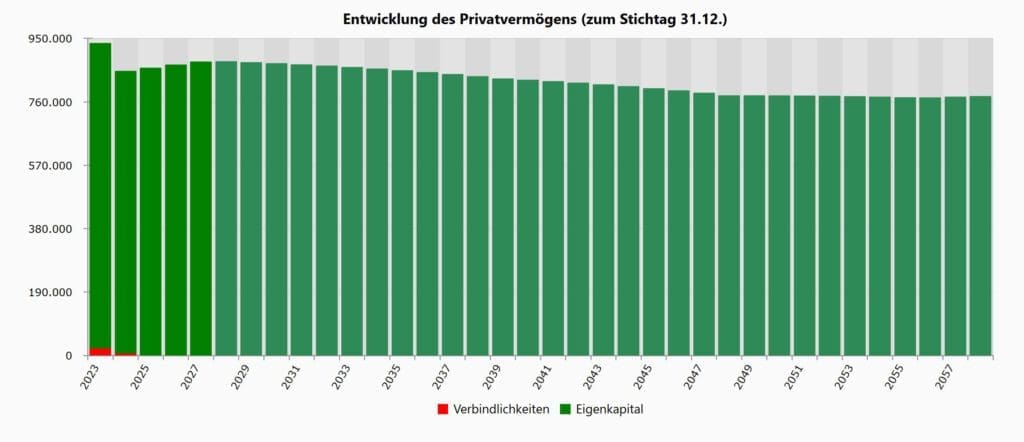

Vermögensentwicklung

Anhand der Vorausschau sieht Familie Werner, dass das Vermögen relativ konstant 760.000 € beträgt. Die Kapitalanlagen werden in den kommenden Jahren abnehmen, das Immobilienvermögen wird weiter zunehmen.

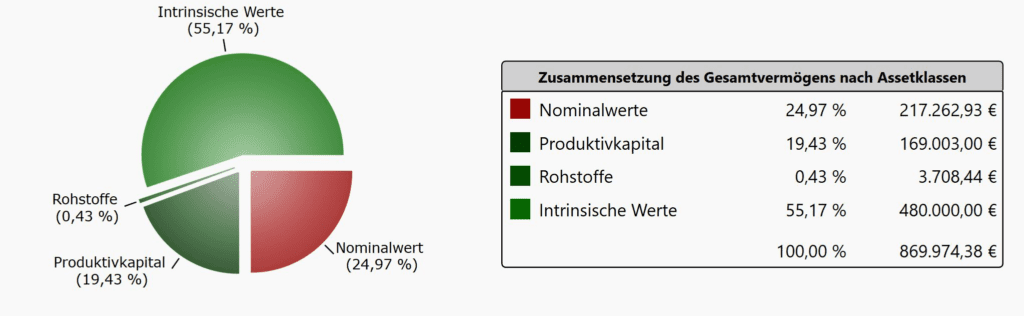

Vermögensstruktur

Die Strukturanalyse des Vermögens lässt ein Übergewicht sogenannter Sachwerte erkennen. Dazu gehören Unternehmensbeteiligungen (Aktien, Aktienfonds) Immobilien aber auch Rohstoffanlagen, Edelmetalle oder Kunstgegenstände. Mit Sachwerten partizipert Familie Werner an wirtschaftlichen Erträgen und Wertsteigerungen. Sie sind jedoch Preisrisiken unterworfen. Sachwerte sind nicht beliebig vermehrbar. Sie bieten einen direkten oder indirekten Schutz bei Inflation.

Nominalwerte (z.B. Staats- und Unternehmensanleihen, Pfandbriefe, Sparbücher, Renten und Pensionen) unterliegen einem Zinsänderungsrisiko und sind in der Regel inflationsgefährdet.

Schlussfolgerung und Entscheidung der Eheleute Werner

Die Vermögensstruktur ist in der anktuellen Lebensphase angemessen. Die erhöhten Kursrisiken der Sachwerte kann Familie Werner gut abfedern, da es diverse sicher planbare Rentenversicherungen gibt. Außerdem ist der erhöhte Schutz vor Inflation durch die Übergewichtung von Sachwerten in der aktuellen Marktphase mit der hohen Inflation gewünscht.

Für den weiteren Verlauf sollte Familie Werner darauf achten, mögliche Kursrisiken zu reduzieren. Doch heute mit einem Planungshorizont von über 30 Jahren ist noch genügend Zeit, den richtigen Verkaufszeiotpunkt abzuwarten.

Höhere Altersversorgung gewünscht

Familie Werner kommt zu dem Entschluss, die vermietete Wohnung zu verkaufen, da sie diese nicht an die Kinder vererben möchte und auch nicht plant, diese einmal selbst zu bewohnen. Durch den Verkauf ergeben sich folgende Änderungen:

- Wegfall der Mieteinnahmen von aktuell 560 € p.M.

- Der Verkaufserlös kann investiert und vor allem „verbraucht“ werden.

Ergebnis

Durch den Verkauf der Immobilie wird „immobiles Vermögen“ verflüssigt. Es ergeben sich zwei Änderungen:

4.500 € beträgt die zukünftige monatliche Ruhestandsversorgung der Eheleute Werner, Sie steigt damit um über 1.000 €, nachdem Sie vorher bei 3.460 € lag.

Das Kapital bei Versterben beider Eheleute beträgt nun nur noch rund 250.000 € statt zuvor gut 750.000 €. Dieser Kapitalverzehr ist gewünscht und ermöglicht den Eheleuten ohne weitere Einschränkungen eine bessere Altersversorgung.

* Name geändert, es handelt sich um eine von claritos durchgeführte Ruhestandsplanung.